ECONOMIA... PARVA MATERIA

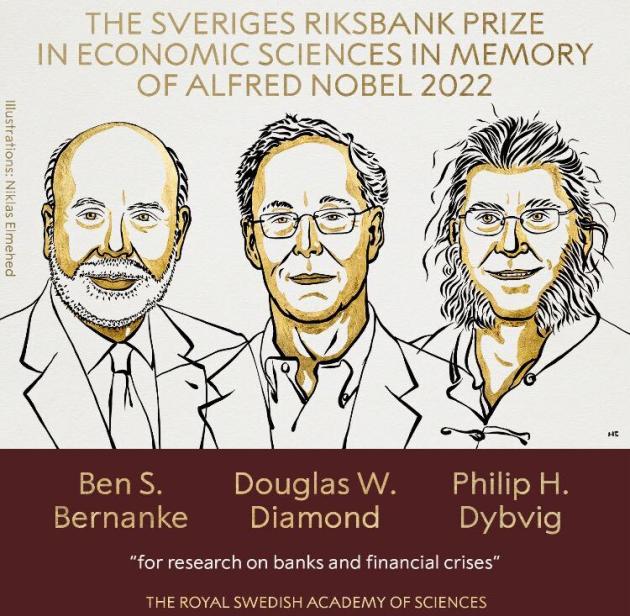

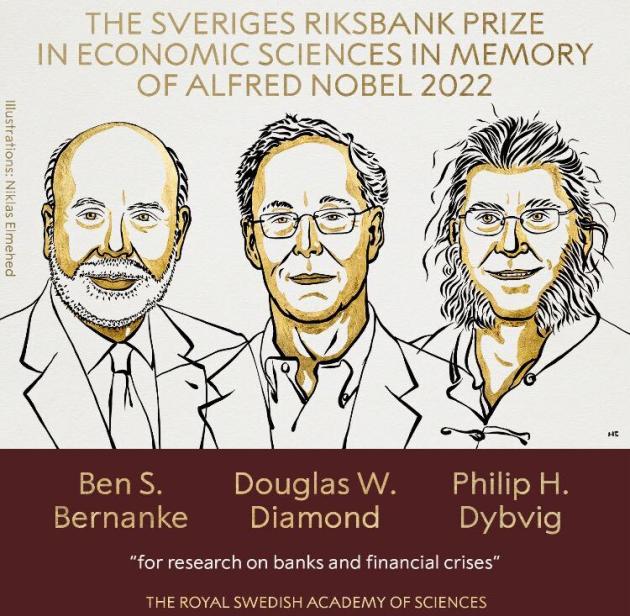

Premio Nobel per l'Economia 2022 a Bernanke, Diamond e Dybvig per le loro ricerche sulle banche e le crisi finanziarie

Un trio di economisti statunitensi, tra cui l'ex presidente della Federal Reserve Ben Bernanke, Douglas Diamond e Philip Dybvig (nella foto), ha vinto quest'anno il Premio Nobel per l'economia per la loro ricerca su come regolamentare le banche e sostenere i creditori in dissesto con denaro pubblico durante le crisi.)

Bernanke, il primo governatore centrale a ricevere il Nobel per l'economia, ha ottenuto il premio per “aver migliorato in modo sostanziale la nostra comprensione

del ruolo delle banche nell’economia, in particolare durante le crisi finanziarie, e su come regolare i mercati finanziari” e per i suoi studi del 1982 “sulla crisi del '29, la peggiore crisi economica della storia moderna”.

Gli altri due professori, Dybvig e Diamond dell'Università di Chicago, sono stati selezionati per il loro articolo fondamentale del 1983, "Corse agli sportelli (bank run), assicurazione dei depositi e liquidità", che ha introdotto un modello economico che spiegava perché le banche sono soggette a repentine richieste di denaro durante le crisi.

Il “modello Diamond-Dybvig”, costruito negli anni ottanta, è diventato sinonimo di studio delle crisi bancarie, finanziarie, della liquidità e delle corse agli sportelli. Il documento ha dimostrato che tutte le corse agli sportelli condividono lo stesso DNA, nonostante circostanze diverse e fattori scatenanti il panico. “Il nostro modello ha mostrato come considerare le

"corse agli sportelli" come un comportamento razionale. Se pensi che tutti gli altri ritireranno i loro soldi, lo farai anche tu, e questo è un comportamento razionale", ha affermato Dybvig.

“Il modello mostra che il bisogno di liquidità per le banche che le rende fragili è anche ciò che aggiunge valore all'economia. Abbiamo lavorato molto duramente per rendere il modello stesso semplice e efficace per il sistema bancario".

Genericamente possiamo affermare che le banche intermedino le esigenze finanziarie di prestito a lungo termine delle imprese con quelle a breve termine di deposito dei risparmiatori. Diamond e Dybvig sottolineano che in circostanze ordinarie, è probabile che le esigenze imprevedibili di contanti dei risparmiatori siano casuali, poiché le esigenze dei depositanti riflettono le loro circostanze individuali. Poiché è improbabile che la domanda di contanti dei depositanti si verifichi contemporaneamente, accettando depositi da molte fonti diverse la banca si aspetta solo una piccola parte dei prelievi a breve termine, anche se tutti i depositanti hanno il diritto di ritirare l'intero deposito in qualsiasi volta. Pertanto, una banca può concedere prestiti su un lungo orizzonte, mantenendo solo quantità relativamente piccole di contanti a disposizione per pagare i depositanti che desiderano effettuare prelievi. Matematicamente, i prelievi individuali sono in gran parte non correlati e secondo la legge dei grandi numeri le banche prevedono un numero relativamente stabile di prelievi in un dato giorno. Tuttavia è possibile anche un esito diverso. Dal momento che le banche prestano a lunga scadenza, non possono richiedere rapidamente i loro prestiti. E anche se provassero a richiedere i loro prestiti, i mutuatari non sarebbero in grado di rimborsare rapidamente, poiché i loro prestiti sono stati, per ipotesi, utilizzati per finanziare investimenti a lungo termine. Pertanto, se tutti i depositanti tentano di prelevare i propri fondi contemporaneamente, una banca finirà i soldi molto prima di essere in grado di pagare tutti i depositanti. La banca sarà in grado di pagare i primi depositanti che chiedono indietro i loro soldi, ma se anche tutti gli altri tentano di ritirarsi, la banca fallirà e gli ultimi depositanti non rimarranno senza nulla.

Ciò significa che anche le banche sane sono potenzialmente vulnerabili al panico, solitamente chiamato “corsa agli sportelli” (bank run) . Se un depositante si aspetta che tutti gli altri depositanti ritirino i propri fondi, è irrilevante se è probabile che i prestiti a lungo termine delle banche siano redditizi; l'unica risposta razionale per il depositante è affrettarsi a ritirare i propri depositi prima che gli altri depositanti rimuovano i loro. In altre parole, il modello Diamond-Dybvig vede le “corse agli sportelli” come una sorta di profezia che si autoavvera : l'incentivo di ciascun depositante a prelevare fondi dipende da ciò che si aspetta che facciano gli altri depositanti. Se un numero sufficiente di depositanti si aspetta che altri depositanti ritirino i propri fondi, tutti hanno un incentivo a correre per essere i primi a ritirare i propri fondi.

In termini teorici, il modello Diamond–Dybvig fornisce un esempio di gioco economico con più di un cosi detto “equilibrio di Nash”: se i depositanti si aspettano che la maggior parte degli altri depositanti ritiri solo quando hanno reali esigenze di spesa, allora è razionale che tutti i depositanti ritirino solo quando hanno reali esigenze di spesa. Ma se i depositanti si aspettano che la maggior parte degli altri depositanti si affretti a chiudere i propri conti, allora è razionale che tutti i depositanti si affrettino a chiudere i propri conti. Naturalmente il primo equilibrio è migliore del secondo (nel senso dell'efficienza paretiana). Se i depositanti si ritirano solo quando hanno reali esigenze di spesa, tutti traggono vantaggio dal detenere i propri risparmi in un conto liquido fruttifero. Se invece tutti si precipitano a chiudere i conti, allora tutti perdono gli interessi che avrebbero potuto guadagnare, e alcuni di loro perdono tutti i risparmi. Tuttavia, non è ovvio cosa potrebbe fare un depositante per prevenire questa perdita reciproca.

In pratica, a causa della riserva frazionaria bancaria, le banche di fronte a una corsa agli sportelli di solito chiudono e si rifiutano di consentire ulteriori prelievi. Questa si chiama sospensione della convertibilità e genera ulteriore panico nel sistema finanziario. Sebbene ciò possa impedire ad alcuni depositanti che hanno un reale bisogno di contanti di ottenere l'accesso al loro denaro, impedisce anche il fallimento immediato, consentendo così alla banca di attendere il rimborso dei suoi prestiti, in modo da avere risorse sufficienti per rimborsare alcuni o tutti i suoi depositi.

Tuttavia, Diamond e Dybvig sostengono che, a meno che non sia noto con certezza l'importo totale delle esigenze di spesa reale per periodo, la sospensione della convertibilità non può essere il meccanismo ottimale per prevenire le “corse agli sportelli”. Al contrario, sostengono che un modo migliore per prevenire le corse agli sportelli è la garanzia sui depositi fornita dalle banche centrali o dallo Stato. Tale assicurazione paga ai depositanti tutte o parte delle loro perdite in caso di “corsa agli sportelli”. Se i depositanti sanno che riprenderanno i loro soldi anche in caso di corsa agli sportelli, non hanno motivo di affrettarsi ad accorrere in banca. D'altra parte, non è da trascurare, che è probabile che l’esistenza di un fondo di protezione sui depositi porti all'azzardo morale da rendere sia i depositanti meno attenti nella scelta di dove depositare i loro soldi, sia le banche meno attente a chi presteranno poi i soldi dei loro depositanti.

Bank Runs, Deposit Insurance, and Liquidity Douglas W. Diamond e Philip H. Dybvig in Journal of Political Economy, Volume 91, Number 3Jun., 1983

Per una slow-finance e il valore delle relazioni sul consumo

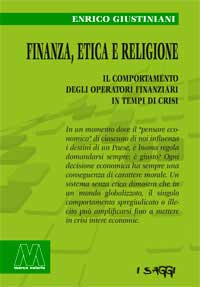

In un momento dove il “pensare economico” di ciascuno di noi influenza i destini di un Paese, è buona regola domandarsi sempre: è giusto? Ogni decisione economica ha sempre una conseguenza di carattere morale. Un sistema senza etica dimostra che in un mondo globalizzato, il singolo comportamento spregiudicato o illecito può amplificarsi fino a mettere in crisi intere economie.

Certo la religione è un grande guadagno, purché sappiamo accontentarci! Infatti non abbiamo portato nulla nel mondo e nulla possiamo portare via. Quando dunque abbiamo di che mangiare e di che coprirci, accontentiamoci. Quelli invece che vogliono arricchirsi, cadono nella tentazione, nell’inganno di molti desideri insensati e dannosi, che fanno affogare gli uomini nella rovina e nella perdizione. L’avidità del denaro infatti è la radice di tutti i mali; presi da questo desiderio, alcuni hanno deviato dalla fede e si sono procurati molti tormenti. (1° lettera di San Paolo apostolo a Timotèo).

Oggi sempre più ci si chiede come dare il giusto valore al lavoro e al denaro nella vita delle persone. Con la tecnologia è aumentata la produttività, ma il tempo lavorativo si è espanso anche in periodi una volta deputati al riposo: aperture 24 ore su 24 dei negozi, turni notturni in fabbrica, consumare i pasti in ufficio, pressioni alla rinuncia volontaria delle ferie. In sintesi più lavoro, più soldi, ma meno tempo a disposizione, questa visione miope, ha ricadute negative non solo sui consumi ma anche sulla qualità della vita, in termini di tempo sottratto a sè stessi, alla famiglia e all’impegno civile di ciascuno.

Oggi sempre più ci si chiede come dare il giusto valore al lavoro e al denaro nella vita delle persone. Con la tecnologia è aumentata la produttività, ma il tempo lavorativo si è espanso anche in periodi una volta deputati al riposo: aperture 24 ore su 24 dei negozi, turni notturni in fabbrica, consumare i pasti in ufficio, pressioni alla rinuncia volontaria delle ferie. In sintesi più lavoro, più soldi, ma meno tempo a disposizione, questa visione miope, ha ricadute negative non solo sui consumi ma anche sulla qualità della vita, in termini di tempo sottratto a sè stessi, alla famiglia e all’impegno civile di ciascuno.

L’uomo vive sempre in bilico fra passione e ragione. La prima lo spinge a soddisfare i propri desideri ed impulsi, invitandolo a conseguire la felicità; la seconda lo richiama al dovere, alla virtù, e si presenta nella forma del comando, dell’imperativo. Per Kant, felicità individuale e virtù sono cose diverse e non assimilabili: l’azione umana è molto spesso orientata a conseguire scopi particolari, e non è in base ad essa che sia possibile determinare la moralità o l’immoralità dei comportamenti.

Dal punto di vista economico, uno degli ambiti di ricerca più rilevanti e interessanti degli ultimi tempi è il rapporto tra reddito e felicità. Anche se quest’ultima non sia misurabile in maniera oggettiva, gli studi evidenziano una relazione molto più complessa di quella generalmente definita nelle funzioni di utilità dei modelli standard. Alla mera correlazione positiva via via decrescente, solitamente postulata dagli economisti, si innestano almeno altre due componenti rilevanti: una di carattere psicologico e un’altra di carattere sociologico. Secondo la prima, esiste una rincorsa tra aspirazioni e realizzazioni: una volta raggiunta una meta in termini di reddito, gli individui alzano progressivamente l’asticella dei loro traguardi successivi, riducendo il grado di soddisfazione per quanto già raggiunto. Per la sociologia, nel rapporto tra reddito personale e felicità, è fondamentale il confronto con il livello di reddito del gruppo di riferimento, l’insieme di persone con il quale l’individuo si rapporta solitamente: è la distinzione tra reddito personale e reddito nazionale, e quest’ultimo ha sicuramente un impatto superiore al primo sulla felicità, in quanto non presenta le problematiche di reddito relativo, e presumibilmente, consente di migliorare l’accesso e qualità dei servizi pubblici, un fattore che incide positivamente anche sulla felicità individuale.

Le prescrizioni di politica economica sono sempre fondate, implicitamente o esplicitamente, su di una scala di valori incorporata in una funzione di benessere sociale da massimizzare; non identificare questi obiettivi, significherebbe perdita di consenso elettorale perché gli obiettivi si definiscono sulla base di criteri di felicità corrispondenti alle reali preferenze degli individui. Sino a poco tempo fa, gli economisti, in mancanza di osservazioni empiriche affidabili, avevano definito a priori le preferenze, sulla base di una loro visione antropologica. Se viene raggiunto un grado sufficiente di condivisione, attraverso il consenso elettorale, allora gli scopi diventano giusti e le conseguenze moralmente accettabili. Con ciò l’etica pubblica laica e democratica risolve il problema della moralità dei comportamenti pubblici: è bene ciò che è accettato come bene dalla maggioranza della comunità, di conseguenza la politica riesce a fare a meno di confrontarsi direttamente con una idea etica del vivere.

Il primo fattore necessario al perseguimento della felicità pubblica è la “crescita”, il primo ed essenziale obiettivo di ogni politica economica. Senza crescita, non c’è sviluppo, non c’è ricchezza nè benessere. Il moderno sistema industriale capitalista richiede, come condizione indispensabile, una crescita annua positiva dell’economia in base al Prodotto Industriale Lordo, il PIL. Quando il tasso di crescita tende a zero, l’economia entra in stagnazione e il sistema rischia di andare in crisi.

L’economia e la finanza dovrebbero crescere all’infinito, ma fino a quando è possibile in un mondo fatto di risorse limitate? L’enorme disponibilità di risorse energetiche e l’incredibile progresso tecnologico hanno permesso, fino ad oggi, di mantenere all’incirca costante il tasso di crescita, creando la percezione che l’economia potesse procedere senza tener conto dei limiti ambientali, quando invece solo la finanza è l’unico sistema illimitato conosciuto. Oggi coesiste un sistema produttivo retto dalle leggi della fisica e della natura con orizzonti limitati che, nonostante imprevedibili progressi scientifici, non potrà prescindere dalla quantità delle risorse esistenti, ed un sistema finanziario, la cui innovazione, spesso legata a prodotti e transazioni scarsamente trasparenti, consente una moltiplicazione illimitata del denaro come nessuna altra attività produttiva potrebbe mai permettersi.

La natura non è un sostituto perfetto del capitale, non è un fattore produttivo illimitato. Frederick Soddy, nobel per la chimica, già nel 1926 aveva spiegato questa relazione: la crescita dell’economia reale si basa sulla crescita della produzione e del consumo che a sua volta implica un aumento dello sfruttamento del lavoro umano e della natura, la valutazione economica dell’utilizzo delle risorse e dell’inquinamento provocato è notevolmente sottostimata, ed è questo errore che rende possibile la continua crescita del PIL.

La finanza invece cresce sull’effetto leva del credito, scommettendo su una crescita indefinita nel futuro che permetta di restituire gli interessi e i debiti accumulati. Quando l’economia reale cresce, riesce a ripagare i debiti contratti, quando rallenta, i debiti si accumulano con un effetto amplificativo. Data la stabilità del volume dei salari e della spesa pubblica negli ultimi anni, il divario oggi esistente tra gli incrementi delle masse monetarie e la produzione reale non può che spiegarsi con la speculazione. Sono già in molti a sostenere che tutta la ricchezza reale mondiale non sia da tempo più sufficiente a garantire l’enorme debito generato dal sistema finanziario, ed anche se lo fosse, il prezzo per ripagarlo in termini di riduzione di benessere sarebbe altissimo.

Essendo le produzioni sempre più delocalizzate, l’economia dei servizi non potrà portare da sola a significativi sviluppi di crescita, perché si basa su attività caratterizzate da forti componenti umane. I nostri mercati sono pieni di prodotti d’importazione, mentre i nostri servizi non sono esportabili e non può esserci crescita in un Paese fatto di soli servizi e consumi. Ritorno alla produzione in Italia, vuol dire mettere mano ad una riorganizzazione sul territorio con nuovi modelli di partecipazione e democrazia. Le nuove produzioni dovranno essere sempre di più finalizzate ai mutamenti ecosistemici, decisivi per aprire concretamente nuove strade di crescita verso modelli sociali differenti, anche oltre le logiche del puro profitto capitalistico. Non è il ritorno meccanico ad una tradizionale forza-lavoro industriale, ma una crescita verso i lavori collegati ai nuovi materiali, alle nuove produzioni, a dinamiche di mobilità sostenibili e di manutenzione del territorio, anche con grandi opere, “certe” e fatte in tempi ragionevoli, orientate alla conversione delle vecchie strutture capitalistiche che non possano produrre nuovo sviluppo.

Il capitalismo è rimasto l’unico modello praticabile perché ha saputo trasformarsi e adattarsi alla storia. Dalla rivoluzione industriale in poi ha sollevato dalla povertà miliardi di persone. Un giorno la lotta per la sopravvivenza non sarà più un imperativo primario e appariranno più impellenti altri tre aspetti che oggi non sono ancora ai primi posti nelle agende politiche. Un primo aspetto, è la preservazione dell’ecosistema del pianeta e la diseguaglianza reddituale tra le persone. Quest’ultimo è in parte il semplice effetto collaterale di innovazione ed imprenditorialità, ma i grandi patrimoni permettono a gruppi o individui di acquistare potere politico e influenza che a loro volta aiutano a generare ancora più disparità. Un secondo aspetto, sono i costi della sanità destinati a crescere con l’invecchiamento della società, probabilmente superando il 30% del PIL in pochi decenni. Infine, il sistema capitalistico odierno sottovaluta enormemente il benessere delle future generazioni. Questo non ha mai avuto storicamente importanza poiché i continui benefici dell’avanzamento tecnologico hanno trionfato sulle politiche miopi. In generale, ogni generazione si è trovata meglio di quella precedente, ma con la popolazione mondiale che raggiungerà a breve i sette miliardi, stanno divenendo sempre più evidenti i primi segnali di un globale impoverimento, soprattutto della classe media occidentale.

In linea di principio, nessuno dei problemi del capitalismo è insormontabile, gli economisti hanno sempre offerto una varietà di soluzioni basate sul mercato, ma non si può più pensare ad una crescita continua ed indefinita, un paradigma comune sia ad una visione liberista che marxista. Abbiamo una quantità tale di beni da esserne saturi e stiamo procurando una serie di danni ecologici, sociali e psicologici tali da mettere in discussione anche il consumo futuro. La soddisfazione raggiunta con il consumo di un dato bene o servizio deve cessare il più in fretta possibile per far posto ad altri desideri o ad altri bisogni. Un aumento del PIL non è altro che una diminuzione dell’energia non rinnovabile a disposizione dell’umanità. Il PIL è il misuratore dello sviluppo indefinito basato su un aumento di consumi futili e non necessari che sottovaluta le reazioni degli esclusi.

Nel 1970, l’economista svedese Staffan Linder aveva mostrato come l’aumento della intensità di consumo conduca alla sua inevitabile diminuzione; il benessere è sempre più legato alla disponibilità del tempo piuttosto che al possesso. La grande differenza fra l’attuale stadio del capitalismo e quello auspicabile futuro, è che oggi i soggetti economici cercano in ogni modo di esternalizzare produzioni e costi per generare economie di scala private, mentre nel futuro, la consapevolezza delle deficienze di questo sistema egoistico di sfruttamento del mondo, imporrà ai nuovi leader di internalizzare nelle decisioni tutti i punti i vista.

Puntiamo alla crescita, ma il nostro Paese è già da qualche anno in decrescita in termini reali. Gli indici delle borse valori di tutto l’occidente, che dovrebbero riflettere gli andamenti reali dell’economia, si trovano su livelli assoluti pressoché uguali rispetto a quelli di 15 anni fa; ciò sembra coerentemente indicare che anche i mercati finanziari registrino questa situazione di “non-crescita”. Altri segnali sono presenti anche nella vita di tutti i giorni: l’aumento considerevole del costo della vita, fenomeni di degrado degli ambienti naturali e sociali, la riduzione dei vincoli di tutela ambientale e dei diritti sociali già acquisiti, le dismissioni pubbliche dei beni demaniali e culturali in corso in molti paesi sviluppati.

Accettare un’eventuale decrescita, non significherebbe accettare il declino del Paese e rinunciare al benessere acquisto, significherebbe ridisegnare il proprio futuro pensando più a cosa lasceremo ai nostri figli che al presente, cominciando non solo a preservare le risorse naturali ma soprattutto a pensare ad un miglior utilizzo di quelle pubbliche. Lo Stato non può sostituirsi all’iniziativa privata, ma può dare i giusti impulsi: un miglior e chiaro quadro normativo, creare le infrastrutture, non solo tecniche, ma soprattutto culturali attraverso una scuola di qualità. Tuttavia non si può più prescindere dai limiti imposti dal sistema stesso: una pressione fiscale ormai insopportabile e uno stock di debito pubblico non più amplificabile. Ciò significa un’unica ricetta improcrastinabile: maggiore efficienza nella gestione pubblica, meno burocrazia, meno politica e meno evasione fiscale. Questo è il vero problema del nostro paese. Ogni anno la Banca Mondiale pubblica un report doing business dove valuta la facilità di intraprendere una nuova iniziativa economica su un panel di 187 nazioni analizzando dieci indicatori del quadro normativo relativo all’intero ciclo vitale delle imprese. I dati del rapporto hanno lo scopo di segnalare agli imprenditori dell’economia globalizzata dove conviene o non conviene investire, considerano l’applicazione della normativa vigente. Il nostro Paese si è collocato nel 2011 all’ottantasettesimo posto, in calo di quattro posizioni dall’anno precedente, e di gran lunga lontano dagli altri paesi più sviluppati. Nel corso del 2011 molti governi, a seguito della crisi finanziaria internazionale, hanno adottato politiche tese a favorire le piccole medie e imprese e a sostenere l’occupazione. Più della metà delle riforme si sono concentrate: nel facilitare lo start up di un’impresa, nel semplificare le regole commerciali e il pagamento delle tasse, nello snellire le procedure fallimentari. Singapore è saldamente al primo posto da cinque anni, seguono Hong Kong, Nuova Zelanda, Stati Uniti e Danimarca, primo fra gli Stati europei. Il Regno Unito si colloca al settimo posto, mentre la Germania è al 19esima posizione davanti al Giappone, 29esima la Francia. I voti più bassi per l’Italia sono dati: dalle “procedure di attuazione dei contratti”, dal “pagamento delle tasse” e dall’“accesso all’energia elettrica”. Per i tempi e costi della giustizia civile ci troviamo al 158esimo posto nel far rispettare i contratti per via giudiziale, con 1.210 giorni di iter procedurale ed un costo in media del 30% dell’importo non pagato. Si aggiunga inoltre che il carico fiscale totale effettivo, al 68,5% dei profitti, ci colloca al 134esimo posto. Ciò significa che per le imprese il costo riguarda non solo “quanto” pagare ma anche “come” pagare. Altre situazione negative per l’Italia riguardano: l’avvio di un’attività imprenditoriale (77esimo posto), i permessi di costruzione (96esimo posto), l’allacciamento all’elettricità (109esimo posto), la registrazione degli immobili e l’accesso al credito (98esimo posto).

Crescita non significa necessariamente gigantismo industriale per competere nella globalizzazione. La necessità di capitali fissi sempre maggiori, funzionali alla crescita obbligata delle imprese, richiede aspettative di ritorni finanziari attesi anch’essi sempre maggiori, da cui derivano: superproduzione, incapacità di smaltire le scorte, prodotti invenduti, rifiuti generati, competizione esacerbata, trade-off fra capitale e lavoro, fra lavoro e lavoro ed una insopprimibile tendenza a una nuova e maggiore concentrazione. E’ l’altra faccia dell’accresciuta disuguaglianza, che nessuna legislazione antitrust o politica redistributiva è in grado di ridurre, anche in presenza di una massiccia crescita economica.

Una crescita moderata o addirittura una decrescita, dovrebbe essere programmata non soltanto per preservare l’ambiente, ma anche per ripristinare un minimo di giustizia sociale senza la quale il pianeta è condannato all’esplosione: sopravvivenza sociale e sopravvivenza biologica sono strettamente legate. I limiti del patrimonio naturale non pongono soltanto un problema di equità intergenerazionale nel condividere le disponibilità, ma anche un problema di giusta ripartizione tra gli esseri viventi dell’umanità.

Decrescita non significa un immobilismo conservatore; la saggezza tradizionale considerava che la felicità si realizzasse nel soddisfare un numero ragionevolmente limitato di bisogni. L’evoluzione e la crescita lenta delle società antiche, si integravano in una produzione allargata ben temperata, sempre adattata ai vincoli naturali. Organizzare la decrescita oggi significa, in altre parole, rinunciare all’immaginario economico, vale a dire alla credenza che di più è uguale a meglio. Il bene e la felicità possono realizzarsi con costi minori. Bisogna riscoprire la vera ricchezza nei rapporti sociali conviviali in un modo sano con serenità nella frugalità, nella sobrietà e addirittura con una certa austerità nel consumo materiale. La sobrietà non è solo un mezzo che libera delle risorse, è anche una fedeltà a sè stessi, una libertà personale che affermi il primato dello spirito, è il rispetto della propria dignità umana non traviata dall’uso della ricchezza al punto tale da essere disumanizzati. San Tommaso sapeva che chi vive in castità e con moderazione soccombe più difficilmente al peccato di sperperare e si rivela anche in altri modi migliore amministratore. San Paolo affermava, nella prima lettera a Timotèo, che i cristiani debbano imparare ad essere contenti con il vivere semplice e di non cadere nella trappola di accettare lo standard del mondo per sè stessi. Virtù, che a differenza della mera autodeterminazione, sono tutt’altro che innate e richiedono lo sforzo di una vita orientata verso l’orizzonte esistenziale della felicità, fine ultimo necessario di ogni uomo.

Non è una singola azione onesta che ci rende onesti, ma una serie abituale di azioni oneste che creano in noi la virtù dell’onestà e quindi ci rendono uomini onesti. Oltre alla prodigalità, la morale cristiana combatte anche altri nemici della concezione borghese della vita come l’ozio. Accanto all’industriosità e alla parsimonia gli Scolastici insegnarono la virtù del decoro, dell’onestà e dell’onorabilità. Non possiamo negare che il capitalismo e la civiltà occidentale siano emerse spontaneamente dal basso, dalla tradizione giudaico-cristiana, quando sul piano della cultura si sono diffusi e affermati determinati precetti morali come: la responsabilità individuale, lo sforzo e l’impegno personale, l’affidabilità, la fedeltà, l’onestà, la prudenza, la lungimiranza, l’autodisciplina morale.

Nel regno del dominio dell’etica pubblica, e del conseguente confinamento dell’etica dei principi nella sfera dei comportamenti individuali, il problema del giudizio di valore su qualsiasi attività umana, non ha più come oggetto le conseguenze pratiche dei comportamenti concreti messi in atto per ottenere lo scopo predeterminato, ma solo gli obiettivi. In pratica, alla politica viene chiesto solo di rendere pubblici e di giustificare i motivi ultimi del loro agire e di cercarne la condivisione delle comunità sociali di riferimento tramite il consenso elettorale.

Affinché il sistema dell’economia globale produca uno sviluppo equo e sostenibile, è dunque necessario l’impulso dal basso dei cittadini-consumatori. L’economia solidale è fondata su relazioni di reciprocità: nei rapporti di scambio si dà al fine di ricevere. Nelle relazioni di reciprocità si dà per il gusto di dare, dove tuttavia questo piacere è inseparabile dalla risposta, sempre incerta, dell’altro. Ovviamente solo comportamenti generalizzati finiranno per influenzare in maniera decisiva i comportamenti di imprese e istituzioni che dovranno necessariamente tener conto delle preferenze dei consumatori per realizzare i propri obiettivi tradizionali. Finché il comportamento etico avverrà in termini di nicchia, si potrà soltanto avere un effetto marginale, del tutto trascurabile ai fini dell’orientamento del sistema nella sua globalità.

Oggi gli individui non solo consumano beni per necessità, ma essenzialmente per meglio “posizionarsi” nella scala sociale. La domanda di posizionalità non è soddisfatta da una crescita della ricchezza della società, ma dalla propria in relazione a quella degli altri: se il mio reddito aumenta, ma quello del mio collega d’ufficio aumenta di più, potrei ritrovarmi con più reddito ma con più frustrazione.

Gli individui non avendo un insieme finito di bisogni, non si sentono mai soddisfatti dell’identità che posseggono, ma sono attratti da quella che hanno gli altri “che contano”. La cultura consumistica è contrassegnata dalla costante pressione ad essere qualcun altro. I mercati dei beni di consumo sono imperniati sulla svalutazione delle loro precedenti offerte in modo da creare, nella domanda del pubblico, uno spazio che sarà riempito dalle nuove offerte.

Puntare al differenziale di consumo, all’egoistico interesse personale, porta soltanto ad una diminuzione di felicità pubblica. Ad esempio il giovane che durante un concerto si alza in piedi per vedere meglio (“felicità personale”) produrrà l’effetto che tutti faranno altrettanto, per cui tutti vedranno il concerto in piedi con una diminuzione generale di “felicità pubblica”. Il conflitto tra individuo e gruppo è la più importante spiegazione dello squilibrio nei nostri attuali piani di consumo. Non è difficile spiegare, con questo approccio, perché la globalizzazione faccia diminuire la felicità: aumentando le persone con cui confrontiamo il nostro reddito relativo, fino a far coincidere il nostro villaggio con il mondo intero, è ovvio che i primi della lista saranno sempre di meno e i secondi sempre di più.

Beni come l’auto di alta cilindrata, la barca o il cellulare di ultima generazione, sono spesso acquistati non per il possesso di particolari caratteristiche intrinseche, ma innanzi tutto per la loro capacità di fungere da efficaci certificatori di status socio-economico. Tali beni, attraverso il contenuto simbolico ad essi associato dalle norme sociali vigenti, contribuiscono infatti a veicolare una determinata immagine sociale per chi li possegga legittimamente, a prescindere dall’esistenza o meno di un’effettiva corrispondenza tra tale immagine e la vera identità sociale del loro proprietario. Anche il potere e la notorietà sono desiderabili in quanto non universalmente fruibili. Solo se tutti i soggetti appartenenti al proprio gruppo sociale di riferimento, fossero egualmente potenti o egualmente famosi, quel bene perderebbe immediatamente la propria capacità di attrazione e il suo valore si azzererebbe. Un bene rappresenta uno status symbol solo nella misura in cui un numero limitato di persone possa accedervi. E’ lo stesso meccanismo posto alla base della crescita economica che rischia contestualmente di determinare un’impossibilità di aumento generalizzato del benessere, in quanto i “beni posizionali”, anche se facilmente riproducibili, sono “socialmente” scarsi e non compatibili con una diffusione su larga scala.

Per poter ambire ai beni di status ci sottoponiamo a fatiche, rinunce, a più lavoro: è la leva che muove i popoli verso l’opulenza e il benessere, di conseguenza una quantità di tempo spropositata è destinata al perseguimento dell’obiettivo di guadagnare di più a spese della vita familiare e della salute, con la conseguenza che il benessere soggettivo si riduca rispetto al livello atteso. E’ un meccanismo che si regge su un semplice autoinganno: l’idea che il ricco sia più felice.

Quando abbiamo un reddito minore ci accontentiamo, quando aumenta, cerchiamo di aumentare il nostro benessere, ma dopo poco avremmo la stessa soddisfazione perché siamo portati a richiedere continui e più intensi piaceri per mantenere lo stesso livello di soddisfazione, con l’effetto di un uso non efficiente della ricchezza. Solo nei rapporti affettivi e civili non opera questo totale riassorbimento, è ampiamente noto che in media le persone che vivono rapporti profondi e stabili siano relativamente più felici, come lo siano anche le persone altruiste e quelle che fanno volontariato.

Oggi il povero ha scarsità di denaro e abbondanza di tempo, il ricco ha abbondanza di denaro e scarsità di tempo; il ricco di ieri, invece, aveva sia denaro sia tempo in abbondanza. Per consumare volumi crescenti di beni e servizi ci vuole sempre più tempo, col risultato che il tempo è diventato denaro sia sul lavoro, sia nel consumo. Ciò spiega la nascita, a getto continuo, di nuove attività e prodotti il cui scopo è proprio quello di far risparmiare tempo nel processo di consumo. La società dei consumi avrebbe bisogno che la soddisfazione del consumatore fosse istantanea. La soddisfazione raggiunta con il consumo di un dato bene o servizio, deve cessare il più in fretta possibile per far posto ad altri desideri o ad altri bisogni, al consumo di altri beni e servizi. Consumando più in fretta, si possono accrescere i volumi di consumo e di conseguenza aumentare l’offerta di beni. L’aumento dell’intensità del consumo conduce ad un esito paradossale: il tentativo di consumare quantità sempre maggiori di beni entro un medesimo tempo di consumo, fa diminuire sia l’utilità del consumatore, sia il tempo libero dedicato ad attività non consumistiche

Oggi gli individui sono più consapevoli della necessità di dedicarsi maggiormente a consumi relazionali come: turismo, amici, cultura, ma hanno meno tempo per farlo, da qui la frustrazione soggettiva di vedere la propria vita presa dal lavoro e dal consumismo. Ieri la vita era assorbita prevalentemente dal solo tempo di lavoro, quella del consumo veniva considerata come un’attività volta alla soddisfazione di bisogni, più o meno necessari; nella teoria economica, il consumo è sempre stato concettualizzato come attività economica improduttiva. Ora il consumo è un “mezzo di produzione” perché i beni “hanno bisogno” di essere consumati e se il bisogno non è spontaneo o se di questi beni non se ne sente la necessità, occorrerà che questo bisogno sia generato in un modo o nell’altro. Dal consumismo si è passati all’iperconsumismo, la nostra felicità, il nostro vivere, dipende da quello che consumiamo non dalle relazioni che sacrifichiamo per farlo.

Miglioramenti delle circostanze oggettive della vita, reddito e ricchezza inclusi, non sembrano produrre effetti reali sul benessere delle persone all’interno di un singolo Paese. In un dato momento nel tempo, la correlazione tra reddito e felicità esiste, ma nel confronto tra Paesi non c’è la stessa correlazione significativa: alcuni Paesi poveri non risultano essere meno felici di quelli più ricchi; inoltre nel corso del ciclo di vita, la felicità delle persone sembra dipendere molto poco dalle variazioni di reddito. Come spiegare il paradosso di queste affermazioni apparentemente contraddittorie rispetto al paradigma della ricchezza? E’ forse vero che i soldi non facciano la felicità? Molti infatti ritengono che non siano “solo” i soldi a fare la felicità ma la facciano soprattutto i “beni relazionali”, quei beni che possono essere posseduti solo attraverso intese reciproche tra le persone. Questi “beni” non sono “merci”, hanno un valore perché soddisfano un bisogno, ma non hanno un prezzo di mercato in quanto gratuiti. Le merci, dove ognuno può offrire in maniera anonima, non sono relazionali. I “beni relazionali” non sono beni che possano essere prodotti o consumati da un solo individuo perché dipendono dalle modalità delle relazioni con gli altri, e con gli altri possono essere goduti solo se condivisi. A differenza delle merci, dove la produzione è tecnicamente e logicamente distinta dal consumo, i “beni relazionali” si producono e si consumano simultaneamente. Le loro caratteristiche essenziali sono la reciprocità e le motivazioni: una cena tra amici è un bene relazionale una cena d’affari no. Un altro tratto distintivo è che il consumo di “beni relazionali” di un soggetto, aumenti con l’aumentare del tempo che quel soggetto dedica alla socializzazione e con lo sforzo di socializzazione espresso da altri soggetti. I tipici “beni relazionali” sono infatti: l’amicizia, la famiglia, l’amore ed è proprio la relazione a costituire il bene. E’ difficile amare, essere amico o parente di un computer, ed è impossibile essere amico di qualcuno in modo unilaterale; la dimensione della reciprocità è fondativa. I “beni relazionali” tendono ad aumentare il loro valore con l’uso, la loro “utilità marginale” è crescente a differenza dei beni privati per i quali essa è normalmente decrescente; in questo senso il valore dei “beni relazionali” aumenta con l’esercizio, ma si deprezza con il “non uso”: meno tempo investo con gli amici, più mi costerà costruire un nuovo rapporto di amicizia o tenere in vita quello esistente e di conseguenza, maggiore diventerà il costo in termini di felicità dei beni sostituti. Un tale meccanismo fa sì che il consumo di “beni relazionali” possa progressivamente diminuire. Ad esempio, gli amici “virtuali” su internet possono essere considerati dei beni sostituti a minor costo dei “beni relazionali”, ma potrebbero nel tempo crescere troppo a spese degli amici reali, con effetti evidenti in termini di felicità.

In definitiva “relazionale” è il bene che gode del vantaggio che ciascun consumatore che ne tragga utilità dal suo uso, non possa essere separato dal vantaggio che altri ne traggono da esso. In altri termini, se nell’ambito di classici “beni relazionali” primari come i rapporti intrafamiliari o relazioni di amicizia profonde, viene meno la componente affettiva del rapporto stesso, non si modifica semplicemente il valore del bene consumato, ma è l’intero rapporto che si dissolve.

Il maggior uso di “beni relazionali” porta all’autorealizzazione della persona, l’eudaimonìa degli antichi greci, una “vita realizzata”, una “vita degna di essere vissuta”, capace di essere in sintonia con le più profonde caratteristiche dell’essere umano. Oggi purtroppo la vita lavorativa è stata tenuta separata dall’idea di “buona esistenza”, il lavoro ha subito un progressivo processo di impoverimento esistenziale con drammatiche conseguenze sulla più generale qualità del nostro vivere. La felicità si nutre di relazioni che, come tali, non sono immaginabili al di fuori dell’ambiente: è la natura a rendere possibile la reciprocità che libera l’uomo dall’isolamento, l’eudaimonìa Aristotelica che trae forza dalla virtù. Senza una gestione etica dei beni ambientali, dunque, non può esistere felicità. Interessante è la differenza tra l’approccio di Platone e quello di Aristotele al raggiungimento dell’eudaimonìa. Platone, consiglia al filosofo il distacco dalle circostanze esterne, Aristotele invece afferma la natura sostanzialmente relazionale e sociale dell’eudaimonìa: essa dipende soprattutto dalle virtù civili, dai rapporti profondi e non strumentali, dalle relazioni tra gli individui. Oggi purtroppo l’uomo moderno non ricerca più la felicità tramite la morale, ma è figlio dell’etica deontologica che lega insieme virtù, bene e dovere. Prima dell’era moderna era la religione che definiva le regole di vita, oggi l’uomo è sempre più individualista.

Nella società globalizzata, assistiamo ad una crescente diminuzione di “beni relazionali”, a favore dei “beni posizionali” che conferiscono utilità per lo status che creano nella scala sociale e che il loro consumo consente di occupare. I “beni relazionali” costano più dei “beni posizionali”, perché richiedono un maggiore investimento iniziale, perché sono vulnerabili e anche molto rischiosi: posso investire tempo e risorse in un rapporto affettivo che poi non vada a buon fine, divenendo addirittura fonte di infelicità, questo determina una distorsione negativa a favore dei beni sostituti di mercato, che vengono consumati in quantità eccessiva come accade tutte le volte che i prezzi sono troppo bassi o sotto costo.

La crisi attuale di valori della famiglia, della comunità, della fede, é profondamente legata alla crisi dei rapporti interpersonali. Le povertà che le nostre società opulente stanno sperimentando in modo cresceste è la povertà non di merci ma di relazioni. Nelle economie avanzate contemporanee, si assiste in misura crescente alla produzione e al consumo di veri e propri surrogati a basso costo di “beni relazionali”: invece che amici “reali” abbiamo quelli “virtuali” su facebook, invece che relazioni amicali, parliamo dei protagonisti del “grande fratello”.

Molti credono che la quantità compenserebbe la mancanza di qualità. Se ogni relazione è debole, cerchiamo di averne a non finire in modo che possiamo trovare sempre qualcosa che ci soddisfi, ma funziona esattamente al contrario: un soggetto che non possegga più legami significativi, ma viva nell’effimero di rapporti temporanei, si condanna a reiterare all’infinito scelte a breve termine diventando così incapace di fondare qualunque cosa destinata a durare.

La promessa del mercato è che la felicità dipenda dal consumo di “beni posizionali”, e pur di poter conseguire il reddito necessario per quei beni, dobbiamo sacrificare i “beni relazionali” come famiglia e amicizia; ma siccome la felicità dipende in buona parte da quei beni sacrificati, ne deriva il paradosso: siamo più ricchi ma siamo sempre meno felici.

Se è vero che staremmo meglio lavorando meno e coltivando di più i nostri rapporti interpersonali genuini, perché spesso facciamo esattamente il contrario? L’economista americano Tibor Scitovsky ci da una risposta distinguendo “beni di comfort” e “beni di creatività”. I primi producono sensazioni piacevoli nel breve periodo ma i benefici che generano si rivelano effimeri: un bel vestito, una TV nuova, una cena al ristorante, un’automobile: più si usano più annoiano. I “beni di creatività” invece, di solito possiedono la caratteristica opposta: la loro utilità marginale è crescente, nel senso che più ne faccio uso, più questi mi arrecano benessere, sono ad esempio le esperienze di tipo culturale: la musica, la lettura, lo sport. Scitovsky sostiene che consumiamo troppi “beni di comfort” e pochi “beni di creatività” perché le esigenze delle nostre economie spingono nella direzione di rendere molto poco accessibili, o estremamente cari, i “beni di creatività”, alimentando processi di sostituzione con i “beni di comfort”. Ad esempio, la produzione di musica un tempo era costosa per la strumentazione, ora si ottiene lo stesso risultato con il sintetizzatore. Prima era costoso invitare cantanti ai spettacoli televisivi, ora ci sono trasmissioni che permettono di cantare canzoni famose da sconosciuti come karaoke e format televisivi con cantanti dilettanti, reality show, etc. Consumiamo “beni di comfort” perché questi si presentano sempre più spesso sotto le mentite spoglie di un “bene di creatività”, ma costano molto meno. Interessante è l’osservazione che in tutti i Paesi del mondo il numero di ore passate davanti alla TV sia inversamente correlato all’indice di felicità, e che nei Paesi occidentali crescano assieme alle ore di lavoro: più si lavora, più tempo si guarda la TV. Persone più stanche per il lavoro tenderanno a consumare falsi “beni relazionali” e “beni pseudo-posizionali”, perché costano meno come tempo e richiedendo un dispendio di energie non comparabile con quello richiesto dalla coltivazione di amicizie autentiche. Ecco perché la società si imbarbarisce, la vita civile ha bisogno di rapporti umani profondi e per questi occorre il tempo che non abbiamo più.

Se è vero che sul piano collettivo l’umanità nel suo insieme si realizza attraverso il lavoro, è anche vero che le singole persone pagano per questa realizzazione collettiva un prezzo elevato in termini di fatica, di espropriazione del proprio tempo, di diminuzione delle libertà e della possibilità di svolgere attività più immediatamente appaganti. Le diverse encicliche Papali pongono molta attenzione al lavoro. Nella Rerum Novarum si ricorda che nella determinazione della giustizia del salario, prima di ogni giudizio di natura economica, entra sempre un elemento di giustizia naturale, anteriore e superiore alla libera volontà dei contraenti. Nell’enciclica Quadragesimo Anno, il salario deve essere sufficiente non solo al sostentamento ma deve essere tale da permettere più felici condizioni di vita. Nella Populorum Progressio lo sviluppo di tutto l’uomo e di tutti gli uomini diventa il criterio di equità e di oggettiva moralità del sistema economico mondiale. In sostanza il prezzo di equilibrio non significa necessariamente il “prezzo giusto”, è evidente che un lavoratore occidentale costi più di un lavoratore cinese, il problema non è ridurre i privilegi dei lavoratori occidentali, ma estendere un minimo degli stessi privilegi ai lavoratori del Terzo mondo. Se il progresso ha i suoi costi, non si tratta di regredire in termini di progresso, ma di estenderlo ai popoli che non ne abbiano avuto ancora i benefici, cosa che oltre ad essere eticamente corretta, è anche economicamente vantaggiosa. Tutto l’insegnamento sociale della Chiesa sul lavoro è fondato sulla dignità dell’uomo che lavora, il riconoscimento di questa dignità esige che si fornisca ai lavoratori quell’appoggio di cui hanno bisogno di fronte ad una controparte molto più potente di loro; ma riconoscere la dignità del lavoratore, significa anche ritenerlo abbastanza emancipato e adulto da potersi assumere le proprie responsabilità.

Il nostro paese invecchia rapidamente, molti giovani restano a casa in attesa del posto fisso, le nuove generazioni sembrano impreparate al rapidissimo cambiamento del mercato del lavoro che cerca flessibilità, mobilità e purtroppo manualità, in quanto sono sempre meno le occasioni di posti qualificati e sempre più quelle che richiedano più che una laurea, “un mestiere”.

E’ ovvio che ciascun genitore speri sempre per il proprio figlio un titolo di studio superiore, un posto fisso, magari vicino casa, uno stipendio sicuro, contributi, cassa malattie, ferie, ecc. Poi se per ottenere tutto questo si deve attendere, i giovani restano a casa, e con il passare degli anni, superata la soglia dei trenta anni senza alcuna esperienza lavorativa, rischiano di rimanere tagliati fuori dal mondo del lavoro per tutta la vita. In futuro ormai prossimo, i “posti statali” si ridurranno almeno di un quarto e la stagnazione economica non farà che accelerare la riduzione anche nel privato. Non ci potrà essere un posto a tempo indeterminato per tutti, nè tanto meno si può pensare che tutti riescano ad ottenere un posto impiegatizio.

Ci sono giovani che non hanno alcuna vera occupazione, nessun dovere nè responsabilità, che continuano a condurre un’esistenza senza prospettive per il futuro, vagando in un limbo di eterni peter-pan, in cui pensano di rimanere non si sa fino a quando. D’altronde se nulla corrisponde alle loro aspettative e ai loro sogni, piuttosto che tradirli aspettano il domani che verrà. Non riescono a “trovare”, perché in realtà cercano il “paese delle meraviglie” o le facili scorciatoie che ci propinano i nostri format televisivi. Quelli che restano a casa sono spesso i figli di genitori medio-piccolo borghesi delle grandi città: professionisti o impiegati con buoni stipendi che difficilmente incentivano i ragazzi a rimboccarsi le maniche per rendersi autonomi. L’agiatezza famigliare fatta di casa di proprietà e risparmi, fa in modo che questi ragazzi non abbiano nessun incentivo a fare esperienze lavorative anche se sottopagate, dure o umili. Secondo Confartigianato, nel 2009 una impresa artigiana su quattro ha avuto difficoltà a reperire giovani che volessero imparare un mestiere. Quello che passano i genitori a questi ragazzi: paghetta, auto, vitto e alloggio, vacanze e soprattutto molto tempo libero, non potrebbero ottenerlo lavorando in un call-center o vendendo pizze fuori città con tutti i costi di affitto, utenze, benzina che dovrebbero sostenere; conviene restare a casa e perpetuare la giovinezza. Un domani la casa arriverà, magari in eredità dai genitori o da una vecchia zia, per farsi una famiglia e dei figli ci sarà tempo dopo, del resto l’assenza di assistenza alla terza età fa preferire un figlio a casa, o vicino, a qualunque condizione. Un’intera generazione di ragazzi non sta costruendo una propria vita al di fuori della famiglia, molti non hanno alternativa, ma altri ci restano perché in realtà ci si trovano bene.

In Italia i ragazzi scelgono sempre meno le scuole professionali, preferendogli percorsi universitari che spesso li portano a ritrovarsi senza un lavoro. Le scuole tecniche sono bistrattate dalla maggior parte dei giovani che considerano l’artigianato come un lavoro manuale, di basso profilo, mentre il nostro è il Paese delle piccole e medie imprese, della moda, del turismo, del cibo, dove lavori di per se “artigianali” hanno bisogno di creatività e imprenditorialità.

I giovani si “indignano” contro le banche, ritenendole responsabili non solo della crisi ma anche della loro mancanza di futuro, ma poi non sono disposti a spezzare i meccanismi con cui si autoalimentano, come ridiscutere il loro modello di consumo. La rivendicazione dei giovani d’oggi sembra essere solo quella di ottenere un miglior “posto a tavola” senza mettere in discussione che sulla “tavola” non può essercene per tutti. La battaglia è il superamento della logica dei diritti acquisiti da alcuni a favore dei diritti sostenibili per tutti, e occorre partire subito cominciando dai livelli più elevati e rappresentativi, con mutamenti virtuosi, sostanziali ed immediati, distinguendo i “diritti acquisiti” dai “privilegi acquisiti”. Non bisogna chiedere di diventare una delle tante corporazioni protette, ma di liberare l’Italia dalle troppe “mani-morte” che ne soffocano le potenzialità. Uscire da questa crisi non sarà così difficile a patto che si individuiano i veri nemici da battere e non si disperdano energie e risorse inseguendo falsi miti.

Quando l’economia si blocca e non cresce più, le prospettive delle nuove generazioni diventano incerte, la diseguaglianza si trasforma da speranza in insopportabile ingiustizia. Il progresso dei ricchi non è più percepito come quella crescita della “torta” di cui tutti beneficeranno in futuro, o come un traguardo che tutti impegnandosi potranno un giorno raggiungere, ma diventa solo un privilegio da contrastare in un momento di generale sofferenza. I giovani si “indignano” non per la mancanza di un lavoro qualsiasi, ma sulla mancanza di un lavoro che gli dia il benessere. La questione per loro è chiara: non si risolve togliendo i diritti a chi li aveva conquistati, ma riconoscendo diritti a chi non li abbia, ma per far questo, ci vorrebbero risorse che oggi non ci sono più e che nemmeno il mondo ci vuole più dare comprando i nostri debiti. Il benessere non è un diritto e non può essere conquistato solo tartassando i ricchi se questo servirebbe poi soltanto a creare, non lavoro, ma soltanto retribuzioni, posti fasulli da distribuire a chi non lavora: è un ragionamento da sudditi, non da cittadini.

I giovani non vogliono rischiare, vogliono essere garantiti; non contestano il sistema, ne esigono per diritto una quota; non chiedono liberalizzazioni, l’abolizione degli ordini professionali, flessibilità; pretendono solo la stabilizzazione del precariato, cioè l’assunzione a tempo indeterminato di chiunque abbia mai firmato un contratto in vita sua. Anziché chiedere più libertà, per sé e per tutti, vogliono nuove leggi, nuovi regolamenti, nuove tasse, nuovi vincoli. Anziché rivendicare il merito e chiedere di poterlo far valere, vogliono togliere ai migliori per dare agli inetti. Anziché scommettere sulla propria imprenditorialità, condannano il profitto a spese dei genitori, dalla cui borghese dimora molto raramente si allontanano. Questo è il prodotto di una classe politica che ha permesso una diffusione capillare dell’assistenzialismo, una scuola dequalificata che non sa più né istruire né bocciare, giovani abituati al moderato benessere della famiglia, che scambiano una fortuita combinazione storica con un diritto naturale. Ma i soldi sono finiti, è crollato il comunismo ed ora anche lo Stato sociale, e per la stessa ragione: pubblico e mercato non vanno d’accordo. Oltre una certa soglia, l’intervento legislativo ed economico dello Stato nella vita dei cittadini danneggia il mercato, cioè, in altre parole, ci impoverisce tutti.

Ciò che ci si sente rispondere dai giovani inoccupati è “aspetto” o “cerco” un lavoro, pochi il lavoro provano a “crearlo”. Le nuove generazioni, per motivazioni di vario tipo, si autoescludono preferendo i propri interessi personali alla necessità di diventare economicamente autosufficienti. Bisognerebbe insegnare ai nostri figli l’imprenditorialità, studiare, ma imparare anche un mestiere, mettersi in gioco fin da subito. Oggi l’ereditarietà nel lavoro è diffusissima specie nelle cosiddette professioni protette: farmacisti, commercialisti, avvocati, architetti, ma anche tra gli imprenditori dove, nella maggior parte dei casi, i figli entrano nell’azienda di famiglia. In Italia, come nel resto d’Europa, le aziende a proprietà familiare sono oltre l’80% del totale, ma mentre nel nostro Paese nei due terzi dei casi, l’alta direzione è in mano alla famiglia, in Spagna è un terzo, in Francia e in Germania un quarto, nel Regno Unito un decimo. In Italia si preferisce come direttore “un figlio”, anche se poco preparato o caratterialmente poco adatto, piuttosto che un manager esterno. La classe dirigente Italiana è inoltre più vecchia della media Europea e di fatto con meno capacità innovativa. Il nostro sistema bancario non premia le start-up, le iniziative giovanili senza garanzie, non esistono circuiti finanziari alternativi o contributi statali di lungo periodo per giovani imprenditori, ciò che manca nel nostro Paese è proprio la volontà di assecondare il sistema impresa giovanile.

Bisognerebbe uscire dalla retorica del lavoro a tempo indeterminato, dall’inamovibilità senza se e senza ma. Il precariato è sempre esistito, ma negli ultimi venti anni si è accentuato perché sono cambiate le prospettive di crescita: se il Paese non cresce, si cercano le certezze nel posto fisso, se il Paese fosse dinamico, come lo era ai tempi del boom degli anni sessanta, il lavoro non sarebbe mai mancato, bastava rimboccarsi le maniche.

L’azienda che oggi assuma a tempo indeterminato sa che difficilmente potrà ridurre la sua forza lavoro se sarà necessario. La lotta al precariato “stabilizzato” è una lotta di retroguardia, non si può pensare di trasformare per legge i contratti a tempo determinato in indeterminato, perché a quel punto nessuna azienda ne potrà sostenerne il peso economico. Le aziende non assumerebbero più o se lo facessero, sarà più economico rischiare di farlo “in nero”. L’unico datore di lavoro che può permettersi di non licenziare mai è lo Stato, che di fatto rende il contratto a tempo indeterminato un assicurazione sociale.

La precarietà di per sè non ha connotazioni negative, è così percepita perché esiste chi ha il privilegio lavorativo di essere inamovibile. Il lavoro precario non è solo negativo, è anche sinonimo di possibilità, di occasioni, di creatività e di crescita professionale, mano a mano che migliorano le competenze, ci si considera permanentemente sul mercato alla ricerca di maggiori gratificazioni professionali, di remunerazioni più alte, di benefit, di posizioni di potere, di ruoli a più marcata visibilità sociale; è il nostro sistema Paese che non crea il giusto ambiente scolastico e formativo per vedere al domani con fiducia.

Il mondo del lavoro Italiano contrappone i diritti acquisiti e protetti di chi abbia un lavoro a tempo indeterminato, ai giovani senza tutele che probabilmente non vi entreranno mai alle stesse condizioni. Il nostro è un Paese che non cresce e che si affida ad una classe dirigente che umilia le giovani generazioni. Non si chiede di stabilizzare i contratti precari, ma piuttosto di creare alcuni ammortizzatori sociali tra chi passa da un lavoro a tempo determinato ad un altro. Non potendo sperare in una espansione dei consumi a fronte dell’attuale configurazione della precarietà del lavoro, l’oggetto del contendere non può dunque essere l’alternativa tra lavoro stabile e lavoro flessibile, bensì la qualità del lavoro, l’estensione ed unificazione di un minimo di tutele sociali, il livello di coinvolgimento del lavoro nello sviluppo economico e la condivisione dei suoi risultati. La sfida del futuro è non solo ragionare sul lavoro che manca, ma anche sul lavoro che cambia. Se i risultati della legislazione del lavoro ora penalizzano pesantemente le famiglie, specie quelle monoreddito, questo renderà più difficile e onerosa la formazione delle “nuove” famiglie e la procreazione, e stiamo già vedendo quali ricadute economiche ha lo “sboom” delle nascite in termini di sostentamento delle persone anziane.

Sicuramente i soldi non daranno la felicità, ma un lavoro restituisce la dignità a chiunque abbia il privilegio di averne uno, precario o stabile che sia.

Enrico Giustiniani -

Finanza, etica e religione, Edizioni Marco Valerio

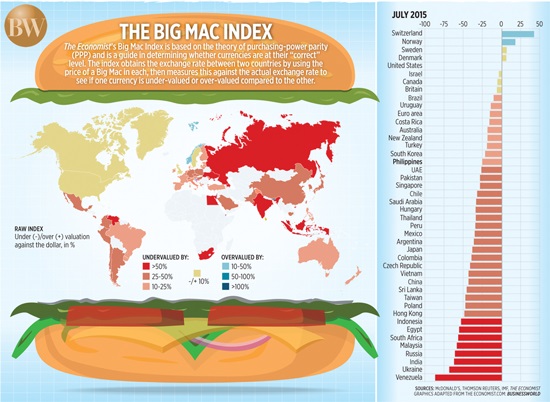

Il costo della vita in un panino: il Big Mac Index

Periodicamente la prestigiosa rivista economica “Economist” pubblica il costo del “Big Mac” di “McDonald’s”, il panino più famoso del mondo, in tutti i paesi dove è diffuso e confronta i prezzi con i cambi ufficiali. Quali differenze nel potere d’acquisto delle diverse monete.

Tutti conoscono MacDonald’s, tutti conoscono il suo panino di carne più famoso il “Big Mac“. Il Big Mac è prodotto con le stesse caratteristiche in ben 120 paesi al mondo.

L’indice del Big Mac misura quanto costa davvero il panino in ogni parte del mondo. Gli analisti comparano il costo del panino in valuta locale ed il cambio ufficiale con il dollaro. Confrontando il risultato con il costo del Big Mac negli Stati Uniti si vede se la valuta locale è più o meno sottovalutata o sopravvalutata rispetto alla moneta americana.

L’indice del Big Mac misura quanto costa davvero il panino in ogni parte del mondo. Gli analisti comparano il costo del panino in valuta locale ed il cambio ufficiale con il dollaro. Confrontando il risultato con il costo del Big Mac negli Stati Uniti si vede se la valuta locale è più o meno sottovalutata o sopravvalutata rispetto alla moneta americana.

Il prezzo di questo panino è determinato più che dai prodotti che lo compongono: pane, carne, vegetai e salse, dalla manodopera e dal ricarico commerciale. Possiamo assimilare il Big Mac ad un servizio più che ad un bene. Dal confronto dei diversi prezzi per la stessa merce emerge il differente costo del lavoro tenuto conto della produttività dei lavoratori in ogni paese.

L’indice è calcolato dal 1986 dalla prestigiosa rivista americana l’”Economist”.

La filosofia dell’indice del Big Mac si basa su uno dei più vecchi concetti dell’economia: la teoria della parità dei poteri d’acquisto. Il tasso di cambio tra due valute dovrebbe a lungo termine muoversi verso il valore che livella i prezzi di due panieri identici di beni e servizi commerciati in ogni Stato. Ciò che riesco a comprare in un paese con un certo capitale deve essere uguale in ogni altro posto tenendo presente il cambio. Il potere d’acquisto del dollaro americano, dovrebbe essere uguale in ogni paese.

La teoria comunque non è valida in senso assoluto, essendo molte le variabili che entrano nel gioco. Nemmeno nel caso di un panino come il Big Mac sarebbe valida. I prezzi locali possono essere distorti ad esempio dalla barriere commerciali sulla carne, dalle imposte o dai dazi all’importazione sulle differenze dei costi delle strutture commerciali. Tuttavia alcuni studi sull’indice del Big Mac hanno concluso che scommettere sulla più sottovalutata delle valute principali ogni anno è una buona strategia.

L’indice non vuole essere un indicatore delle distorsioni del mercato valutario ma soltanto un indicatore abbastanza preciso, più pratico ed accessibile a tutti, della teoria della parità dei poteri d’acquisto.

Il Big Mac, nei MacDonald’s Americani, costa attualmente 4,93 dollari (al cambio attuale di 1,10 pari a 4,50 euro). Fissando i cambi per le varie valute con il dollaro ed i prezzi del panino nei diversi paesi, vediamo quali risultati otteniamo.

Il Big Mac più caro è in Svizzera, sono necessari l’equivalente di 6,44 dollari in franchi Svizzeri. La moneta Svizzera sarebbe quindi sopravvalutata rispetto alla moneta americana del 30% circa. Il panino più economico è in Venezuela dove costa l’equivalente di 0,66 dollari. La moneta venezuelana è sottovalutata dell’86% rispetto al dollaro.

In generale le monete sottovalutate sono quelle dei paesi in via di sviluppo. Leggendo la classifica dal basso troviamo dopo il Venezuela, la Russia con 1,53 $, l’Ucraina 1,54 $ e via di seguito Sud Africa, Maleysia e India. Sopravvalutate rispetto al dollaro sono solo tre paesi: Norvegia (5,21 $), Svezia (5,23 $) e Svizzera.

Nei paesi dell’area dell’euro, il Big Mac nei McDonald’s costa dai 4,41 $ della Finlandia ai 3,60 $ della Grecia, con un indice medio calcolato nell’area Euro di 4 dollari pari al cambio attuale di 1,10 $/Euro a 3,64 euro. Se negli USA costa 4,93 dollari, secondo l’indice Big Mac il cambio “ottimale” $/Euro dovrebbe essere 1,235 $/Euro quindi attualmente la moneta Americana (cambio a 1,10 $/Euro) sembrerebbe ancora sopravvalutata rispetto all’euro.

In Italia il “big-mac” è calcolato a 4,30 $ pari a a 3,90 euro, quindi il potere d’acquisto è maggiore in Italia che negli USA di circa il 13% anche più rispetto al cambio “potenziale” calcolato dell’indice stesso (4 dollari nell’area Euro).

L’euro comunque non è stato sempre sottovalutato rispetto al dollaro. Il più grande risultato dell’indice del Big Mac è stato quello di pronosticare nel 1999 la svalutazione dell’euro nei confronti del dollaro americano. Quando la nuova divisa europea è stata lanciata, gli analisti prevedevano che l’euro si sarebbe rivalutato contro il dollaro. L’indice del Big Mac invece nel 1999 indicava che l’euro era significativamente sopravvalutato. Dalla quotazione iniziale di 1,15-1,20 euro contro un dollaro si è arrivati anche a 0,80-0,85 qualche anno dopo.

In generale vedendo l’andamento dell’indice nel corso del tempo, osserviamo che il dollaro americano usualmente sempre sopravvalutato rispetto a quasi tutte le valute. Ora soltanto tre paesi (Norvegia, Svezia e Svizzera) sono più cari della divisa Americana.

Tutte le valute dei paesi emergenti sono fortemente sottovalutate rispetto al dollaro, nei momenti di crisi e di recessione il dollaro è sempre il bene rifugio per eccellenza.

La sopravvivenza del capitalismo è

legata alla sua capacità di trasformazione e nel costante perseguimento del

profitto: Ieri dal plusvalore legato al lavoro, oggi da quello legato

all’informazione, ma domani sopravvivrà a quello legato alla rendita?

Botsuraku, non è un altro nuovo gioco giapponese come il famoso sudoku. Botsuraku significa in giapponese caduta, declino, eclissi. Il termine è stato coniato per identificare la lunga crisi economica di bassa crescita che attanaglia il paese del sol levante dagli inizi degli anni novanta. Un declino che ormai sembra anche impadronirsi dell’Europa ed in particolare del nostro paese. Quello che stiamo vivendo è un periodo duro per le aziende che devono sostenere la concorrenza internazionale, la crisi demografica, la diminuzione dei consumi, l'innovazione tecnologica e la scarsità di finanziamenti. Tutto ciò in un contesto di continua instabilità interna ed esterna. Il nostro modello capitalistico sembra entrare in crisi, incapace di creare un benessere sempre più diffuso. Una crisi le cui ricette economiche per uscirne, sia da destra che da sinistra, delineano scenari e azioni sventolati con toni propagandistici e vaghi, basati su autentici atti di fede espressi in un linguaggio mistico compreso soltanto dai più esperti. Negli anni '80 il Giappone aveva portato a maturazione il capitalismo fino a raggiungere livelli ineguagliati di ricchezza. Dagli anni '90 un lungo ma inesorabile declino. Lo sviluppo economico del Giappone era fondato su basi solide: un apparato industriale avanzato, tecnologicamente concorrenziale ed una forza lavoro ordinata, organizzata e disciplinata. Che cos'è che non ha funzionato? Il capitalismo ha come obiettivo la valorizzazione del capitale tramite un'attività produttiva o commerciale che renda il massimo profitto minimizzando i costi. Senza profitto, l'investimento non avrebbe senso, come conferma la caduta del modello economico comunista. Nell’economia post-moderna non ha più senso parlare di aumento di valore del capitale investito in senso classico. In Giappone la recessione è cominciata quando si è cominciato ad esaurire il ruolo del lavoro nella realizzazione dei beni ed alla contemporanea diminuzione del saggio di profitto rispetto al capitale investito. Per Marx, il saggio di profitto diminuiva all'aumentare della composizione organica del capitale. Restando immutato il grado di sfruttamento del lavoro, il plusvalore viene espresso in un saggio decrescente del profitto. Insieme alla sua materiale entità si accresce pure, anche se non nella stessa proporzione, l’entità del valore del capitale costante e, per conseguenza, del capitale complessivo da impiegare per realizzarlo. Nel lungo periodo, per Marx, accade che il saggio di profitto si riduce, in quanto si riduce la quota di lavoro sul capitale e quindi diminuisce il numero di unità di lavoro applicate alle macchine e poichè il lavoro è l'unico fattore della produzione a produrre plusvalore, si riduce anche il profitto. La legge della caduta tendenziale del saggio di profitto, per Marx, è la condanna per esaurimento del capitalismo. Poiché il capitalismo ricerca un investimento che crei profitto, questa tendenza lo dovrebbe portare alla sua “naturale” decadenza. Perché la “profezia” di Marx non si è ancora avverata? Perché il progresso tecnologico e l’aumento del commercio internazionale ha permesso di superare le fasi di stasi del capitalismo. Grazie alla globalizzazione e alla tecnologia sono diminuiti i costi di produzione e i costi delle materie prime. Oggi le economie occidentali riescono ancora a rendersi profittevoli in quanto il prezzo dei beni e dei servizi non è più collegato al lavoro necessari per produrli. Si è passati da una società industriale fondata sul lavoro a una società dei servizi fondata sull'informazione. Il profitto dell’attività economica non è più stabilito dall'organizzazione del lavoro, ma dal possesso della conoscenza, della competenza e della capacità scientifica. In una società altamente informatizzata ed in rapido mutamento, è sempre più necessario, per il moderno imprenditore, investire in ricerca. E’ l’informazione aggiuntiva non ancora diffusa, a dare il nuovo plusvalore, è questo l’attuale motore propulsivo al capitalismo occidentale.

Allora perché l’attuale declino? Oggi la produzione deve confrontarsi con gli investimenti finanziari, al cosiddetto capitalismo della rendita. La maggior parte dei capitali hanno già abbandonato da tempo la produzione, tanto che la maggior parte dei movimenti mondiali sono attivati dalla speculazione finanziaria che supera di gran lunga il volume degli scambi reali merce contro denaro, e dal momento che sono i valori monetari a determinare i prezzi, ai quali i produttori venderanno i loro prodotti sui mercati mondiali, gli operatori monetari possono decidere indirettamente su tali variabili nel mondo della produzione. Una sempre crescente parte di plusvalore è ora appannaggio della rendita finanziaria. Negli anni 80, la deregulation del settore finanziario ha aperto la via alla sua globalizzazione. Oggi è il mondo della finanza, fatto di banche, società di intermediazione, hedge funds e fondi pensione a dettare le regole dei mercati, non più la produzione e l’industria. Paradossalmente la nuova minaccia del capitalismo è stata prodotta al suo interno. La rendita non è che l’estremizzazione del profitto, prodotto senza nessun altro fattore che il capitale stesso. Il capitalismo, per mantenere la sua forza propulsiva nell’ideale di diffondere sempre più il benessere, dovrà trovare un nuovo equilibrio tra produzione e rendita. Solo la produzione può garantire beni, lavoro e sviluppo, la rendita potrebbe raggiungere un peso tale da diventare un ostacolo all’obiettivo della ripresa degli investimenti nei settori produttivi e innovativi.

L'eclissi del capitalismo non significa la fine dell'economia, piuttosto una diversa e nuova economia. Questa economia sfrutterà le conoscenze per l'acquisizione di vantaggi commerciali e finanziari. L'informazione diverrà merce e il prodotto più prezioso e ricercato.

Siete bravi al poker online? Sarete degli ottimi speculatori finanziari!

Il filosofo olandese Johan Huizinga, nel suo classico Homo ludens del 1938, considerava il gioco un sistema culturale complesso, una caratteristica universale delle culture umane, un attività non necessaria alla soddisfazione di bisogni pratici e razionali, ma presente in tutte le culture e in tutte le epoche. Le dinamiche del gioco rispecchiano quelle della vita, oltre la componente fortuna, in alcuni per vincere si richiede la cooperazione tra i giocatori come nella canasta, in altri prevale il bluff, l’azzardo e a vincere è uno solo, come nel poker.

La canasta è considerata oggi un gioco da vecchiette, anzi quest’ultime lo hanno abbandonato per il più veloce burraco, ma alla fine degli anni cinquanta, specialmente negli Stati Uniti, la canasta ebbe una diffusione rapidissima. Lo spirito cooperativo del gioco ben si ispirava alla volontà post-guerra della rinascita economica: aiutarsi vicendevolmente dopo le contrapposizioni della guerra, aiutarsi per riuscire. Oggi assistiamo invece ad una netta prevalenza dei giochi legati all’azzardo come il poker o le lotterie istantanee, è la filosofia del “tutto e subito”. Come nel gioco, anche nella finanza c’è l’azzardo che altro non è che la speculazione, non a caso si dice per chi investe in Borsa che “gioca in borsa”.

In effetti poker e finanza sono molto simili: ci sono i soldi, informazioni imperfette, si può scegliere il tavolo da gioco e giocatori come si possono scegliere mercati e società su cui investire. Si possono abbandonare le partite, come si può cambiare investimento: scelte che hanno un costo, per giocare a poker si paga il rake, l’iscrizione al torneo, negli investimenti vi sono le commissioni. In finanza esiste il “parco buoi” per definire gli investitori più sprovveduti, nel poker online esiste il “dead money”, il denaro morto, la maggioranza dei perdenti. In finanza si diversifica, nessuno investirebbe tutto in un singolo titolo, ma anche nel poker, nessuno giocherebbe tutto in un solo torneo. I titoli sono diversi così come le mani di poker sono indipendenti l’una dall’altra. Quello che comunque accomuna di più poker e finanza è proprio il rischio: perdere con un tris vincente è come in finanza investire sul nucleare il giorno prima di Fukushima.

Il Texas Hold’em, la versione del poker online più diffusa, non è più un semplice gioco di carte è forgiare il carattere, dimostrare sangue freddo e determinazione. Bisogna essere veloci nello scegliere e aver la fortuna di indovinare spesso, perché nel poker online come nella finanza moderna, non c’è molto tempo per riflettere o guardare le statistiche. Il trading è in effetti la capacità di tradurre velocemente informazioni soggettive in scelte oggettive.

Oggi non a caso alcune prestigiose finanziarie di Wall Street, hanno cominciato a cercare i broker tra i giocatori più bravi al tavolo verde, spesso sponsorizzano i tornei e ingaggiano i vincitori o inseriscono nelle selezioni del personale sessioni di gioco online in modo che i candidati possano dimostrare la loro resistenza allo stress e la capacità di prendere decisioni sotto pressione e il più velocemente possibile, così come le operazioni di borsa che si concludono spesso in pochi secondi. Le carte da poker sono imprevedibili, così come i rumors di borsa. Chi vince un torneo di poker online, spesso con centinaia di concorrenti, è secondo Brandon Adams, professore di scienze comportamentali e finanza ad Harvard, un “sopravvissuto”, uno che ha tutte le qualità per farcela anche nel mondo della finanza: i pokeristi vincenti ”sanno quando spingere se sono in vantaggio e sanno come evitare la bancarotta, e questa è una combinazione difficile da trovare”.

Viviamo ormai in un mondo senza etica e nella finanza lo si avverte ancor di più. Non esistono crisi economiche ma crisi morali, il rischio dello speculatore come per il pokerista incallito è di finire come Aleksej Ivànovic ne “il giocatore” di Dostoevskij, tramutare il gioco in un'ossessione cieca e irrazionale fino a concentrare tutta la propria energia nel folle sogno di dominare il caso. Per Dostoevskij, tranne in Delitto e castigo, il denaro non è mai frutto di attività produttive: i flussi di ricchezza sono in generale collegati al gioco d’azzardo, al crimine, alla speculazione, o a colpi di fortuna come provvidenziali eredità. Ma mentre il giocatore gioca per se con i suoi denari, i broker e gli operatori di borsa generalmente lo fanno con i capitali degli altri e ciò che possono temere di perdere sono i ricchi “bonus”, i premi sui risultati raggiunti, ma non vivono il terrore di Ivànovic: “… in un attimo mi sono reso conto con terrore cosa significava per me perdere: insieme a quell'oro puntavo tutta la mia vita!”. Terrore che prenderebbe sicuramente ad un piccolo risparmiatore che incautamente abbia affidato le proprie ricchezze a speculatori senza scrupoli, gli stessi ben descritti dalla penna di Italo Calvino in “Se Una Notte D'Inverno Un Viaggiatore”: “Speculare, riflettere: ogni attività del pensiero mi rimanda agli specchi…. Non sanno che ho costruito il mio impero finanziario sullo stesso principio dei caleidoscopi e delle macchine catoptriche, moltiplicando come in un gioco di specchi società senza capitali, ingigantendo crediti, facendo scomparire passivi disastrosi negli angoli morti di prospettive illusorie. Il mio segreto, il segreto delle mie ininterrotte vittorie finanziarie, in un'epoca che ha visto tante crisi e tanti crolli in borsa e bancarotte, è stato sempre questo: non pensavo mai direttamente al denaro, agli affari, ai profitti, ma solo agli angoli di rifrazione che si stabiliscono tra lucide lastre diversamente inclinate.”

Rischio di deflazione mondiale: quali conseguenze, quali ricette per uscirne fuori.

Il filosofo olandese Johan Huizinga, nel suo classico Homo ludens del 1938, considerava il gioco un sistema culturale complesso, una caratteristica universale delle culture umane, un attività non necessaria alla soddisfazione di bisogni pratici e razionali, ma presente in tutte le culture e in tutte le epoche. Le dinamiche del gioco rispecchiano quelle della vita, oltre la componente fortuna, in alcuni per vincere si richiede la cooperazione tra i giocatori come nella canasta, in altri prevale il bluff, l’azzardo e a vincere è uno solo, come nel poker.

Gli Italiani sono fin troppo abituati a parlare di inflazione: l’aumento generalizzato dei prezzi, che probabilmente ignorano il significato opposto, quello di deflazione, ovvero che i prezzi nel corso del tempo diminuiscano.

La grave crisi mondiale ci sta portando da una fase recessiva ad una deflattiva. A prima vista potrebbe anche sembrare anche positiva la diminuzione di tutti i prezzi, ma non è proprio così. Se l’economia è stagnante, le imprese, non riuscendo a vendere a determinati prezzi, cercano di collocarli a prezzi inferiori. Ciò genererà meno ricavi e per ridurre i costi, acquisteranno meno materie prime e servizi, quindi anche meno lavoro, meno salari, meno occupazione. Mentre una moderata inflazione è benefica e fruttuosa per l'impresa, che rivaluta il magazzino ottenendo un surplus di profitto con l’aumento dei prezzi alla fine del ciclo produttivo, in deflazione avviene esattamente l’opposto: i prezzi scendono più rapidamente e le merci, prodotte con costi più alti, genereranno meno guadagni.

La deflazione all’inizio, porterà dei benefici a quei lavoratori che saranno in grado di mantenere l’occupazione con un stipendio fisso o ai pensionati, ma precari, impiegati nella grande industria e coloro senza paracaduti sociali, rischieranno nel breve di non averlo proprio un salario. Uno scenario che non potrà non avere delle ripercussioni anche per le relazioni sindacali per i prossimi rinnovi contrattuali di categoria. Con le aspettative di deflazione, più che ad aumenti salariali, si punterà sugli ammortizzatori sociali, cassa integrazione e sussidi di disoccupazione.

I lavoratori con salari più bassi, anche con scarsa offerta di impiego, potranno sempre fare quei lavori ora scartati e beneficiare comunque della diminuzione dei prezzi anche con salari più contenuti. Ovviamente in una “scala a scendere”, si creeranno inevitabilmente dei problemi concorrenziali tra i lavoratori meno specializzati, come ad esempio gli extracomunitari. Al contrario, i lavoratori con salari medio-alti e più in generale coloro che vivono di rendita, subiranno delle perdite più marcate, sia la riduzione della parte variabile dello stipendio (i premi), spesso sostanziosa, sia per la concorrenza di altri impiegati specializzati in uscita dalle aziende in sofferenza con minori pretese economiche. La riduzione dei tassi d’interesse e dei valori azionari penalizzerà chi vive di rendita, anche gli affitti saranno destinati a diminuire.

La deflazione è una diretta conseguenza della carenza di denaro in fase recessiva. Nonostante tassi pressochè azzerati, la liquidità nel sistema è ancora scarsa, non c’è fiducia, l’accesso al credito è sempre più difficoltoso. La politica monetaria con tassi vicini allo zero diviene inutilizzabile e politiche espansive di spesa pubblica incontrollate possono portare a deficit pubblici abnormi.

Certamente la riduzione selettiva del credito, sfavorisce le imprese indebitate, ma metterà in moto un auspicabile riallineamento tra capitale proprio delle società, di solito esiguo, con quello di terzi. Chi vorrà sopravvivere dovrà mettere i soldi nella propria azienda, la deflazione elimina il vantaggio goduto dal finanziamento a debito rispetto all'auto-finanziamento.

La deflazione in una prima fase ha una sana funzione di perequazione sociale, gravando meno sui gruppi a basso reddito che su quelli ad alto reddito. Favorisce le imprese più efficienti, riduce le rendite speculative e la finanza degli irragionevoli eccessi. ma alla lunga, porta anche ad una generalizzata diminuzione del benessere e al deprezzamento dei servizi sociali, conseguenza della diminuzione delle entrate Statali, che va ad incidere soprattutto sulle classi meno agiate.